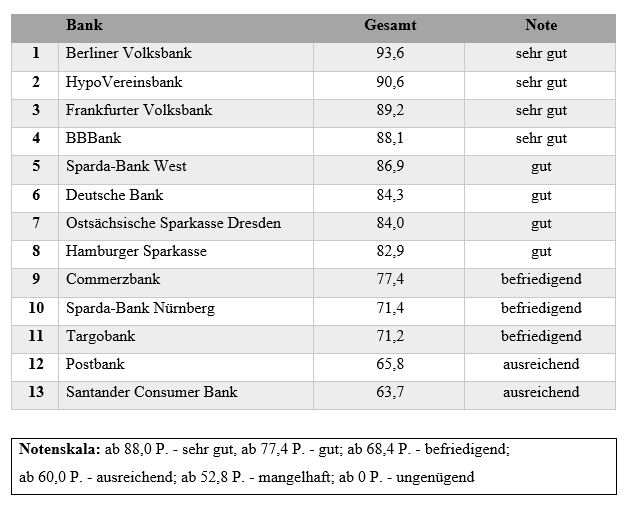

Zum sechsten Mal in Folge hat das Deutsche Kundeninstitut (DKI) die Beratungsleistung von Banken hinsichtlich des Themas Vermögensaufbau getestet. Untersucht wurden sowohl bundesweit tätige Filialbanken als auch große regionale Sparkassen, Volksbanken sowie Sparda-Banken. Testsieger wurde die Berliner Volksbank mit 93,6 von 100 Leistungspunkten und der Note „sehr gut“.

[tabs tab1=“Gesamtergebnis Vermögensaufbau“ tab2=“Ergebnisse im Detail“ tab3=“Testdesign“ tab4=“Musterfälle“ tab5=“Erwerb der Studie“]

[tab1]

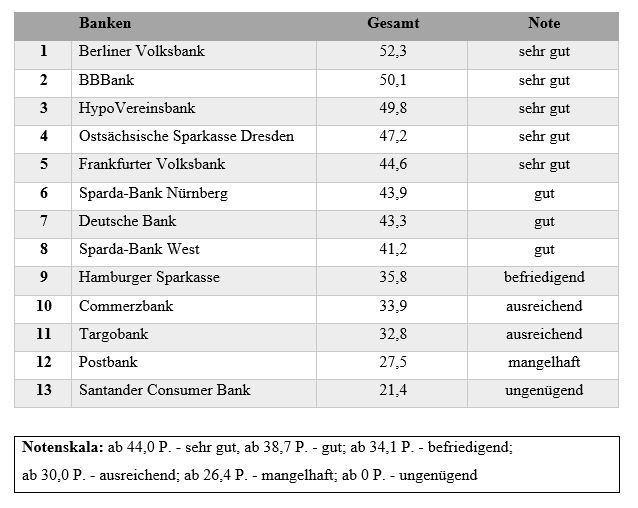

Gesamtergebnis „Vermögensaufbau“

Die Ergebnisse im Gesamtranking sind insgesamt gut. Über die Hälfte der Banken wird mit „gut“ oder „sehr gut“ bewertet. Nur zwei der getesteten Anbieter erhalten die Note „ausreichend“.

[/tab1]

[tab2]

Ergebnisse im Detail

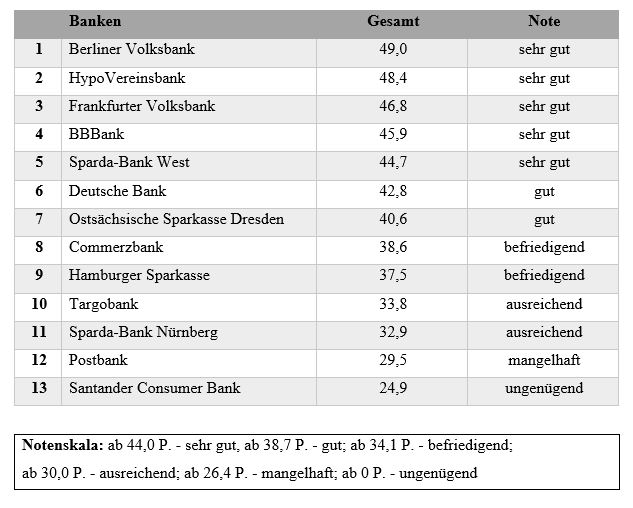

Beste Beratung – Gesamtranking

Die Ergebnisse in der Kategorie Beratung sind durchwachsen. Über die Hälfte der Anbieter hat die Noten „sehr gut“ oder „gut“ erhalten, zwei Anbieter allerdings die Noten „mangelhaft“ und „ungenügend“.

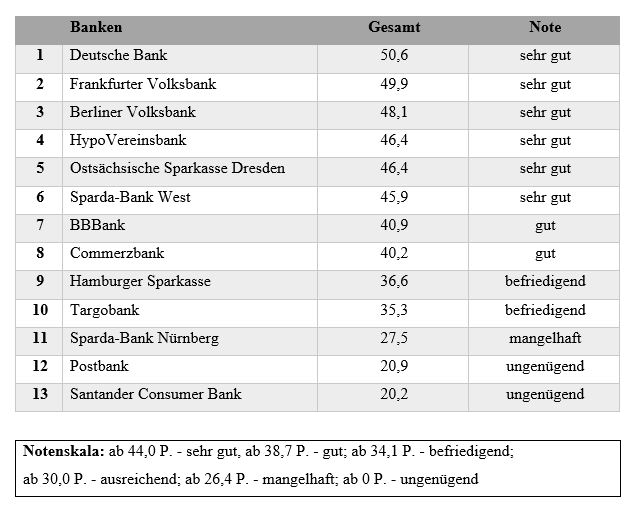

Ranking Beratung – Berufseinsteiger

Die Ergebnisse in der Kategorie Beratung (Berufseinsteiger) sind wenig zufriedenstellend. Mehr als die Hälfte der Anbieter wird mit „gut“ oder „sehr gut“ benotete, aber auch hier schnitten drei der Anbieter mit den Noten „mangelhaft“ und „ungenügend“ ab.

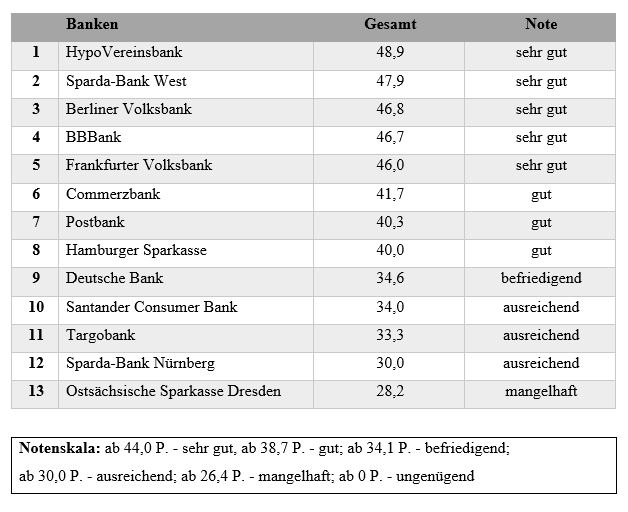

Ranking Beratung – junge Familie

Bei den jung Familien sind die Ergebnisse wenig positiv, zwar hat auch hier über die Hälfte der Anbieter ein „gut“ oder ein „sehr gut“ erhalten, aber auch vier Anbieter schnitten nur mit den Noten „ausreichend“ oder „mangelhaft“ ab.

Ranking Beratung – Gutverdiener

Ein ähnliches Bild wie in den Unterkategorien davor zweigt sich auch bei den Gutverdienern, über die Hälfte der Anbieter hat ein „gut“ oder „sehr gut“ erhalten. Allerdingt haben auch zwei Anbieter nur die Noten „mangelhaft“ und „ungenügend“ erhalten.

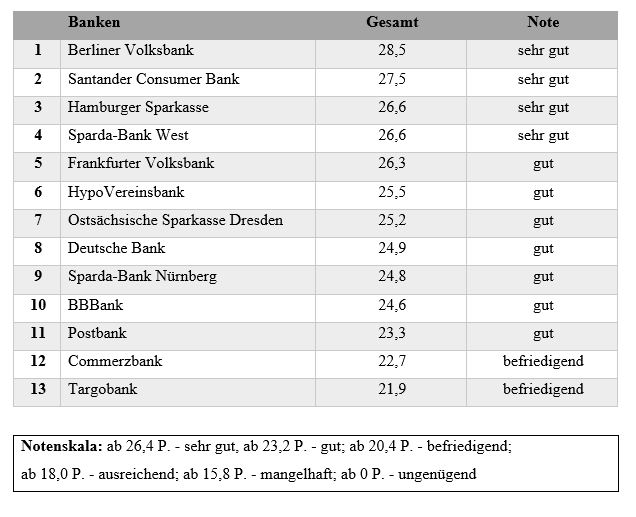

Beste Produktempfehlungen

Die Ergebnisse der Kategorie „Produktempfehlungen“ sind zufriedenstellend

Keine der Banken erhält eine schlechtere Note als „befriedigend“. Die Berliner Volksbank führt mit 28,5 von 30 Punkten und der Note „sehr gut“ das Ranking an. Schlusslicht des Rankings ist die Targobank.

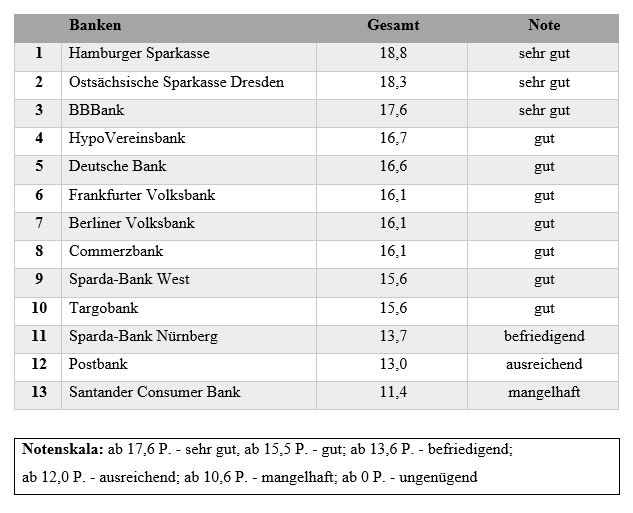

Bester Kundenservice

Die Ergebnisse der Kategorie „Kundenservice“ fallen insgesamt gut aus. Den ersten Platz des Rankings belegt die Hamburger Sparkasse. Die Ostsächsische Sparkasse Dresden und die BBBank schneiden ebenfalls mit einer „sehr guten“ Leistung ab. Sieben Anbieter erreichen die Note „gut“. Die Sparda-Bank Nürnberg wird mit einem „befriedigend“ und die Postbank mit einem „ausreichend“ bewertet. Die Santander Consumer Bank schneidet mit der Note „mangelhaft“ am schlechtesten ab.

[/tab2]

[tab3]

Testdesign

Die Datenerhebung fand von Anfang Februar bis Anfang Juni 2017 statt. Folgende Erhebungsmethoden wurden verwendet: Mystery Shopping in den Filialen, Mystery Calling, Mystery Mailing, Social-Media-Checks und Analyse der Internetseiten. Insgesamt wurden 13 Banken in ca. 530 Kundenkontakten hinsichtlich rund 160 Einzelkriterien bewertet. Im Fokus standen drei Kategorien. Zum einen die Beratung, die mit 50 Prozent Gewichtung in das Gesamtergebnis floss. Gefolgt von der Produktempfehlung mit 30 Prozent Gewichtung und zum Schluss der Kundenservice mit 20 Prozent Gewichtung. In diesem Jahr kam neben den zwei Profilen Berufseinsteiger und junge Familien ein drittes Profil hinzu, der Gutverdiener. Somit wurde jede Bank zu den insgesamt drei Profilen zweimal getestet.

Das Deutsche Kundeninstitut (DKI) hat die nachfolgenden 13 Banken untersucht:

Banken überregional:

– Deutsche Bank

– Commerzbank

– BBBank

– HypoVereinsbank

– Postbank

– Targobank

– Santander Consumer Bank

Banken regional:

– Hamburger Sparkasse

– Ostsächsische Sparkasse Dresden

– Sparda-Bank Nürnberg

– Sparda-Bank West

– Berliner Volksbank

– Frankfurter Volksbank

[/tab3]

[tab4]

Musterfall: Berufseinsteiger(in)

Lebenssituation

Alter: Anfang bis Ende 20

Familienstand: ledig

Beruf: Angestellte(r), seit einem Jahr berufstätig

Rente: Eintritt mit 67 Jahre

Einkommen: ca. 1.800 netto im Monat

Derzeitiges Vermögen: 20.000 € auf dem Tagesgeldkonto mit Zinsen

Schulden: keine

Wohnstatus: zur Miete: 500 € warm

Abgeschlossene Versicherungen:

- Haftpflichtversicherung

- Berufsunfähigkeitsversicherung

- Gesetzliche Krankenversicherung

- Rechtschutzversicherung

Keine Altersvorsorgeverträge, Eigenheimwunsch nicht vorhanden

Kundenwünsche zum Vermögensaufbau:

Monatlich zum Vermögensaufbau zur Verfügung stehender Betrag: 200 €

Anlagepräferenzen:

- Der Kunde möchte das Geld für sich arbeiten lassen, mittelfristig soll aber ein Teil des Ersparten (ca. 10.000 €) für Notfälle schnell verfügbar sein

- Investition in Wertpapiere (z.B. Fonds, Aktien) vorstellbar, Kursschwankungen werden dabei bewusst in Kauf genommen, bei Renteneintritt sollte jedoch zumindest das eingezahlte Kapital zur Verfügung stehen

Nicht gewünschte Produkte:

- Bausparvertrag

- Produkte zur Absicherung von Lebensrisiken

Musterfall: – Angestellte(r) mit Familie

Lebenssituation

Alter: Anfang bis Mitte 30

Familienstand: verheiratet, 2 Kinder

Beruf: Angestellte(r), seit 10 Jahren berufstätig

Rente: Eintritt mit 67 Jahre

Einkommen: ca. 2.800 netto im Monat

Einkommen Ehepartner: ca. 1.400 netto im Monat

Derzeitiges Vermögen: 8.000 € auf dem Tagesgeldkonto mit Zinsen

Schulden: keine

Wohnstatus: zur Miete: 1.100 € warm

Abgeschlossene Versicherungen:

- Haftpflicht-, Hausrat-, Rechtschutz und Unfallversicherung

- Berufsunfähigkeitsversicherung

- Risikolebensversicherung

- Gesetzliche Krankenversicherung

Keine Altersvorsorgeverträge, Eigenheim kann sich der Kunde vorstellen

Kundenwünsche zum Vermögensaufbau:

Monatlich zum Vermögensaufbau zur Verfügung stehender Betrag: 300 €

Anlagepräferenzen:

- Der Kunde möchte das Geld für sich arbeiten lassen, mittelfristig soll aber ein Teil des Ersparten (ca. 10.000 €) für Notfälle schnell verfügbar sein

- Investition in Wertpapiere (z.B. Fonds, Aktien) vorstellbar, Kursschwankungen werden dabei bewusst in Kauf genommen, bei Renteneintritt sollte jedoch zumindest das eingezahlte Kapital zur Verfügung stehen

Nicht gewünschte Produkte:

- Produkte zur Absicherung von Lebensrisiken

- Ausbildungsversicherung (Kinder)

Musterfall: Gutverdiener

Lebenssituation

Alter: Anfang bis Mitte 50

Familienstand: verheiratet, 2 Kinder

Beruf: Angestellte(r), seit 30 Jahren berufstätig

Rente: Eintritt mit 65 Jahre

Einkommen: ca. 3.900 netto im Monat

Einkommen Ehepartner: ca. 2.800 netto im Monat

Derzeitiges Vermögen: 12.000 € auf dem Tagesgeldkonto mit Zinsen

Schulden: keine

Wohnstatus: Eigenheim

Abgeschlossene Versicherungen:

- Haftpflicht-, Hausrat-, Rechtschutz und Unfallversicherung

- Berufsunfähigkeitsversicherung

- Risikolebensversicherung

- Gesetzliche Krankenversicherung

Keine Altersvorsorgeverträge.

Kundenwünsche zum Vermögensaufbau:

Monatlich zum Vermögensaufbau zur Verfügung stehender Betrag: 500 €

Anlagepräferenzen:

- Der Kunde möchte auf den letzten Metern (vor der Rente) das Geld für sich arbeiten lassen, mittelfristig soll aber ein Teil des Ersparten (ca. 20.000 €) für Notfälle im Alter schnell verfügbar sein

- Investition in Wertpapiere (z.B. Fonds, Aktien) vorstellbar, Kursschwankungen werden dabei bewusst in Kauf genommen, bei Renteneintritt sollte jedoch zumindest das eingezahlte Kapital zur Verfügung stehen

Nicht gewünschte Produkte:

- Bausparvertrag

- Produkte zur Absicherung von Lebensrisiken

- Ausbildungsversicherung (Kinder)

[/tab4]

[tab5]

Möchten Sie weitere Informationen zu dieser Studie erhalten, können Sie uns gerne kontaktieren. Der Erwerb der Inhalte der Studie ist kostenpflichtig.

Kontaktieren Sie uns dazu einfach per E-Mail. Bitte geben Sie den Namen der Studie als Betreff der E-Mail mit dem Zusatz Erwerb ein – bspw. “Erwerb Studie XY”. Nutzen Sie dafür folgende Adresse: info(at)dk-institut.de. Wir werden uns dann umgehend mit Ihnen in Verbindung setzen.

[/tab5] [/tabs]